相続税で土地を評価する場合、相続税路線価に基づいて評価します。しかし、相続税路線価がすべて正しいとは限りません。建築基準法の道路ではないのに相続税路線価が設定されていたり、土地の時価に影響を及ぼす事由が反映されていなかったりします。

今回のケースは、評価対象地は、駅から徒歩20分圏内にある宅地です。駅前にある好立地の宅地と比べると当然に売買相場は下がってきます。

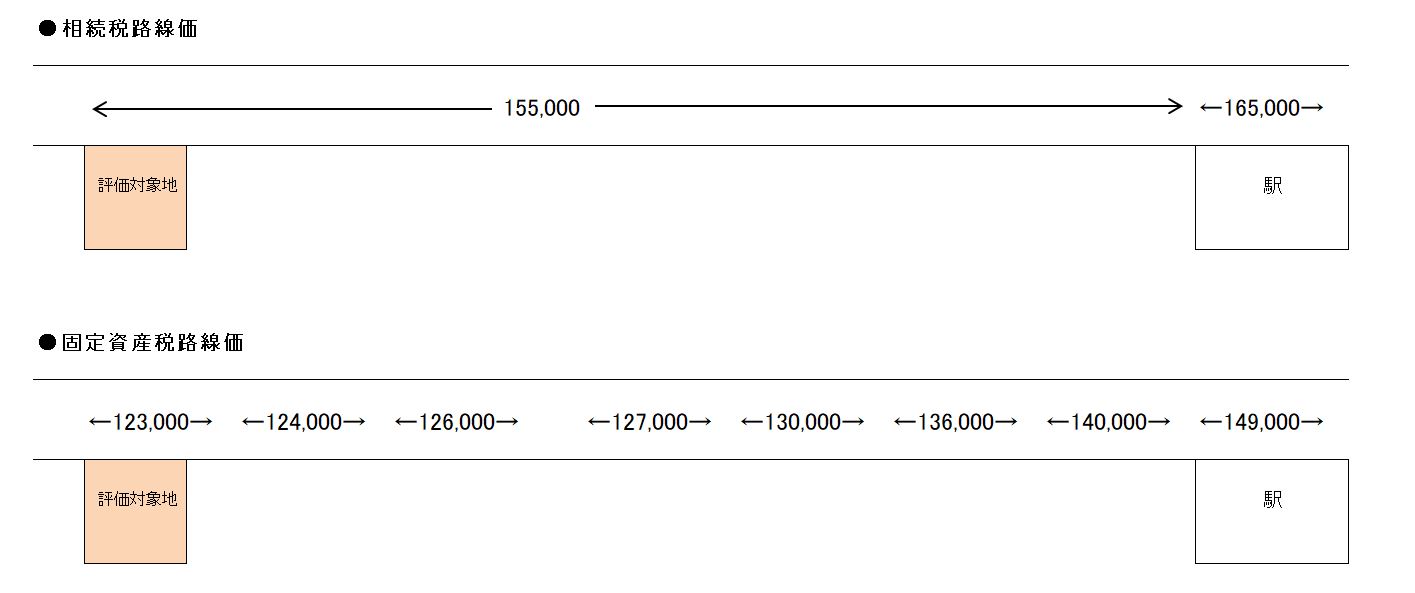

相続税路線価を調べると、駅前の路線価が165,000円、そこから155,000円がずっと続きます。徒歩10分圏内、徒歩20分圏内も同じ路線価です駅前の路線価と比べて徒歩20分圏内でも下落率6%に過ぎません。

そこで固定資産税の路線価を調べると駅前の路線価149,000円、そこから段階的に123,000円まで下落していきます。<前の路線価と比べて下落率は17.4%になり、実際の売買相場の感覚に近いです。 この地域の相続税路線価は駅前から離れることによる時価への影響を考慮していない、つまり相続税路線価は正しくないと言えます。 そこで、評価対象地の路線価155,000円ではなく、下落率を考慮して評価しました。 その結果、相続税評価額は、実際の相続税路線価を使用したときの6,200万円から、調整した相続税路線価を使用することで5,400万円に引き下げることができました。 相続税申告を数多く行っていると相続税路線価が必ずしも正確ではないことが分かり、必ず固定資産税路線価をチェックすることは必須です。