所得税・相続税の節税は資産管理会社を活用

不動産管理会社の種類

不動産管理会社には、次の3つのタイプがあります。1.管理委託方式

不動産オーナーが不動産管理会社にその物件の管理を委託する方法

2.一括借り上げ方式

不動産オーナーが不動産管理会社に一括で貸し付け、会社がその空室リスクを負う方式

3.不動産保有方式

不動産オーナーが不動産を会社へ売却し、会社がその不動産のオーナーとなる方式

【各方式の主なメリット・デメリット】

| メリット | デメリット | |

|---|---|---|

| 1.管理委託方式 | 簡単に導入できる | 管理料を高く設定できない |

| 2.一括借上げ方式 | 管理委託方式よりも管理料を高く設定できる | 借家人との契約変更など事務手続きが煩雑 |

| 3.不動産保有方式 | 非常に多くの所得を法人に移転できる可能性がある | 所有権移転に伴うコストが高い |

管理料の水準

あまりにも高額な管理料の水準は税務調査で否認されます。管理料の水準としては、管理委託方式であれば5~10%、一括借上げ方式であれば10~20%です。ただし、集金、清掃、賃借人からの連絡窓口業務を別の管理会社に委託している場合には、自らの管理会社に10%の管理料を支払うと否認されます。

資産管理会社の選び方

資産管理会社は家賃収入がおおむね2,000万円ぐらいから導入することで節税効果が運用コストを超えます。ただし、最も節税効果の高い方法が資産管理会社で直接不動産を所有するという不動産所有方式であるため、家賃収入が2,000万円以下であっても管理会社を設立し、当初から法人で購入することがベストです。

なお、個人の不動産をある程度購入した方は、次のような方法で節税を図ることが効果的です。

【不動産投資初期】

自主管理している場合は不動産管理会社を設立し、管理委託方式または一括借上げ方式を検討しましょう。別の管理会社に管理委託している場合であっても一括借上げ方式であれば節税効果がある程度期待できます。通常、借入残が相当残っているため、不動産を不動産管理会社に売却し、移転することは難しいです。

【不動産投資中期】

借入残もかなり減っており、簿価も減ってきて、利回りも高くなってきます。新たな収益不動産を購入するのであれば、当初から資産管理会社を設立しておき、法人で購入するのが望ましいです。耐用年数が経過し減価償却が完了した不動産や借入残のない不動産は、資産管理会社に売却し、個人財産から切り離すことを検討しましょう。

なお、個人の不動産をある程度購入した方は、次のような方法で節税を図ることが効果的です。

【不動産投資初期】

自主管理している場合は不動産管理会社を設立し、管理委託方式または一括借上げ方式を検討しましょう。別の管理会社に管理委託している場合であっても一括借上げ方式であれば節税効果がある程度期待できます。通常、借入残が相当残っているため、不動産を不動産管理会社に売却し、移転することは難しいです。

【不動産投資中期】

借入残もかなり減っており、簿価も減ってきて、利回りも高くなってきます。新たな収益不動産を購入するのであれば、当初から資産管理会社を設立しておき、法人で購入するのが望ましいです。耐用年数が経過し減価償却が完了した不動産や借入残のない不動産は、資産管理会社に売却し、個人財産から切り離すことを検討しましょう。

資産管理会社に不動産を売却する場合は譲渡所得税、不動産取得税、登記費用の負担を検討します

資産管理会社の導入支援

サービス内容・料金

| 業務内容 | 料金 | |

|---|---|---|

| 資産管理会社コンサルティング料 | 資産管理会社の節税シミュレーション | 5万円 |

| 資産管理会社/決算・税務申告料 | 決算書/法人税申告書作成料 | 15万円/1事業年度 |

| 個人/確定申告書作成料 | 決算書/所得税申告書作成料 | 10万円/1年 |

資産管理会社の定款作成、登記申請まで提携司法書士とワンストップでご対応できます

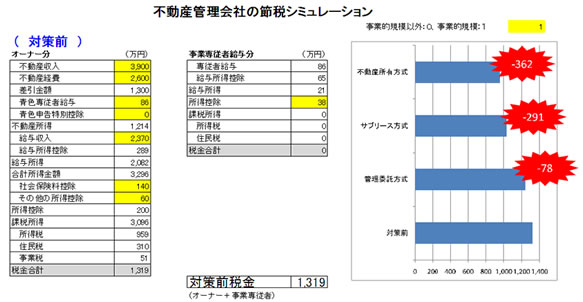

対策前と対策後の節税効果

対策することでどの程度の節税効果があるのかシミュレーションすることが重要です。